В среду (16 июня) произойдет событие, к которому рынки всегда относятся по-особенному – публикация решения Федеральной резервной системы США по процентной ставке. Почему именно в этот раз к этому, казалось бы, тривиальному событию, такой повышенный интерес со стороны участников торгов?

По мнению профессиональных инвесторов, июньское решение ФРС по ставке станет самым важным за последние пять лет. Связано это с тем, что в результате пандемии коронавируса правительствам многих стран пришлось пойти на беспрецедентные меры монетарного стимулирования. Во многом, это была вынужденная мера с целью борьбы с падением уровня деловой активности и неизбежным упадком национальных экономик.

Всего за год крупнейшим мировым Центробанкам удалось буквально наводнить финансовые рынки ликвидностью. В результате, в апреле текущего года темпы инфляции в США в годовом выражении достигли максимальной отметки за последние 13 лет – 4,2%. Таким образом, всего за один календарный год уровень инфляции в ведущей экономике мира вырос с 2,6% до 4,2%.

Такие значения инфляции у участников торгов вызывают справедливые ожидания относительно скорого пересмотра сверхмягкой денежно-кредитной политики ФРС США. Кроме того, дополнительным фактором роста индекса СPI выступает подорожание арендной платы за жилье, доля которой в расчете индекса составляет 30%. Если эта тенденция сохранится, это будет означать, что общие темпы инфляции в Соединенных Штатах окажутся на гораздо более высоком уровне, чем планирует ФРС.

Однако, несмотря на имеющиеся предпосылки ожидать немедленного повышения процентных ставок от Федрезерва явно не стоит. Как минимум, до тех пор, пока представители американского Центробанка не начнут разговоры о необходимости сокращения программы выкупа активов на свободном рынке, которая в данный момент, напомню, составляет $120 млрд. в месяц.

Эти «разговоры» могут появится примерно в конце августа, аккурат к дате проведения традиционного экономического симпозиума в Джексон-Хоуле. И то, в этом случае программа не будет отменена в одночасье, а будет планомерно снижаться объем покупок до начала 2022 года, как минимум.

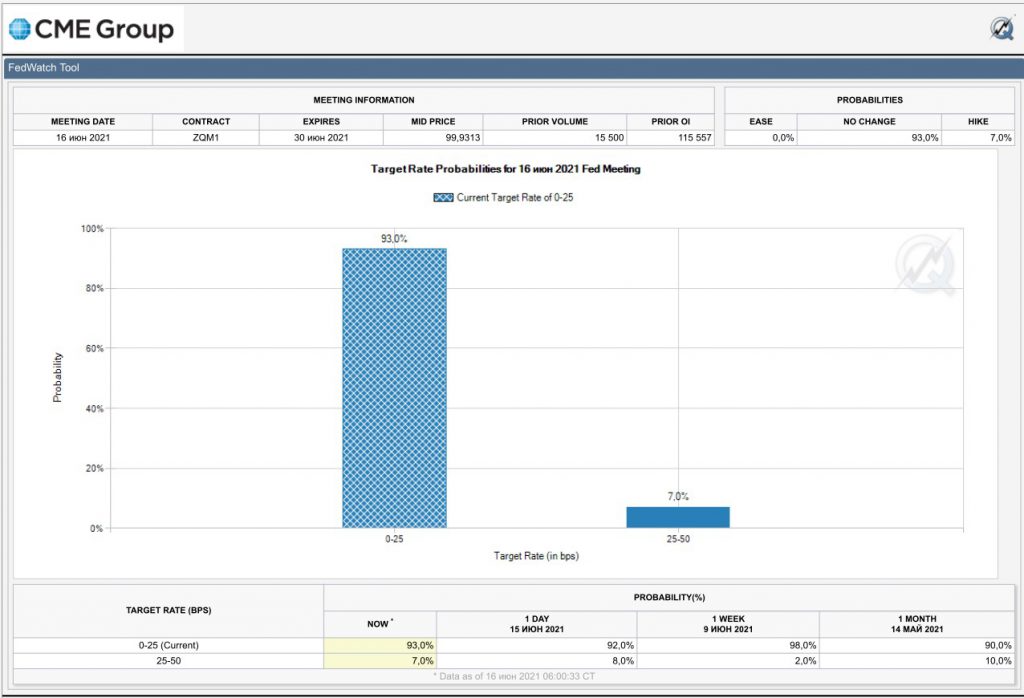

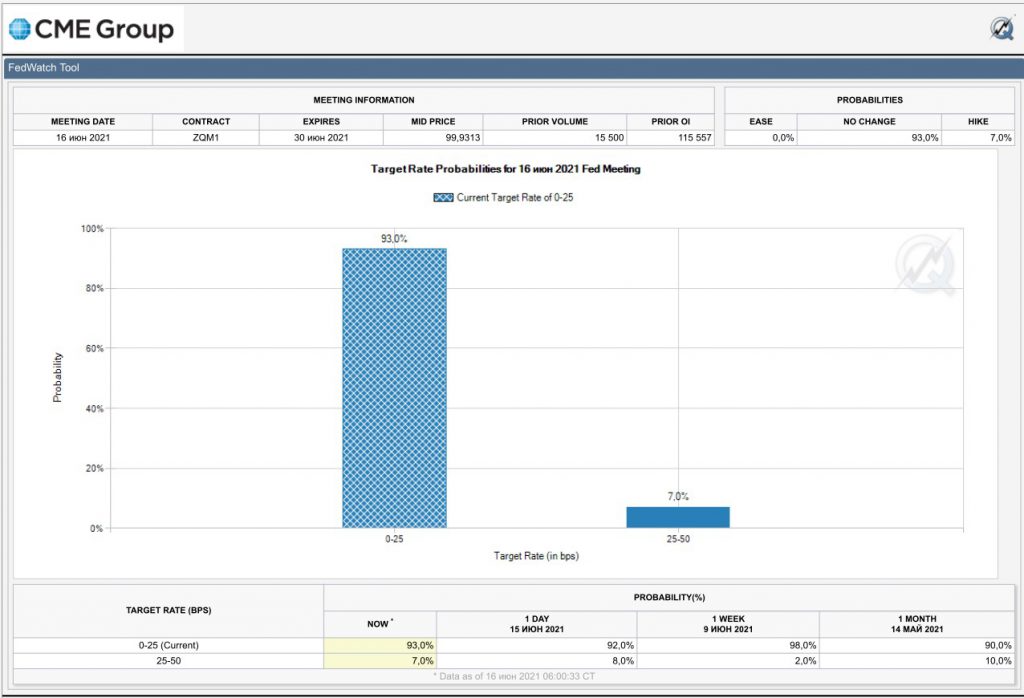

В пользу сохранения действующей процентной ставки говорит и динамика фьючерсов по федеральным фондам, находящиеся в обращении на бирже CME. По информации FedWatch Tool вероятность сохранения текущей ключевой ставки на ближайшем заседании FOMC (16 июня) находится на уровне 93%.

Поэтому потенциал реального повышения стоимости кредитования для американских банков пока выглядит ограниченным.