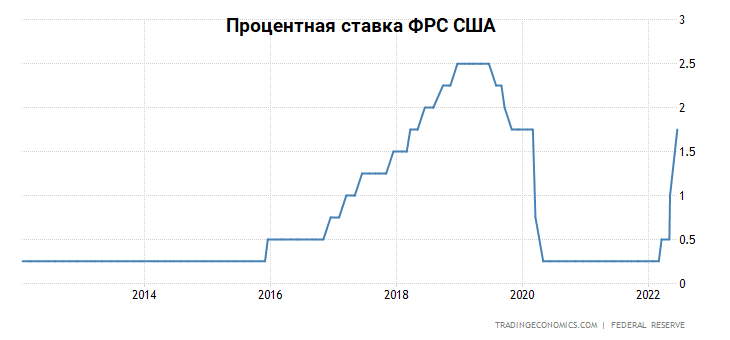

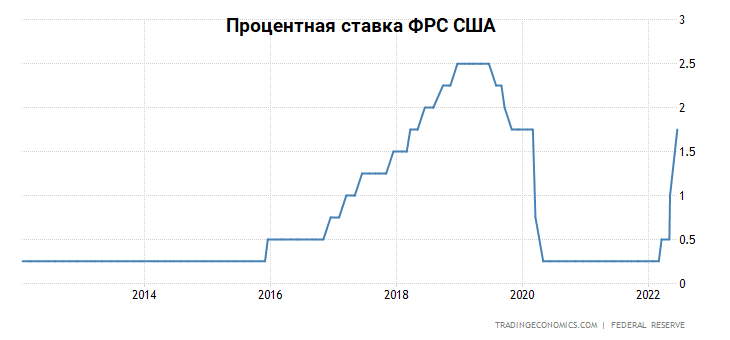

Похоже Федеральная система США серьезно настроена на борьбу с инфляцией. В среду (15 июня) комитет по открытым рынкам третий раз подряд повысил ключевую процентную ставку. И в этот раз повышение на 75 базисных пункта стало еще более агрессивным, чем в мае. Напомню, тогда Федрезерв увеличил стоимость кредитования только на 50 пунктов.

Все это говорит в пользу того, что, скорее всего, фондовый рынок США в самой ближайшей перспективе ожидает еще большее снижение капитализации. Участники торгов просто не смогут пройти мимо самого резкого повышения процентных ставок с 1994 года.

Сейчас диапазон ставок составляет от 1,50% до 1,75%. Однако, председатель Совета управляющих Федеральной резервной системы Джером Пауэлл ясно дал понять, что это не предел и повышение ставок на очередные 75 б.п. может произойти уже на следующем заседании.

Особого внимания трейдеров заслуживает тот факт, что изначально чиновники ФРС планировали поднять ставки лишь на 50 базисных пунктов, но в итоге подняли на 75. Это ясный сигнал рынку о том, насколько быстро сейчас меняется ситуация в экономике из-за стремительного роста инфляции. Например, в мае индекс потребительских цен был опубликован намного выше ожиданий, и вполне вероятно инфляционное давление на американскую экономику продолжает нарастать.

В таких условиях действия ФРС — один из способов снизить доходы, а значит и расходы потребителей через эффект богатства. В сложившихся обстоятельствах состоятельные американцы дважды подумают прежде чем покупать роскошные внедорожники, если их инвестиционные портфели за последние полгода снизились на 25%.

Именно этого и добиваются чиновники Федрезерва. Они, скорее всего, будут повышать ставки до тех пор пока цены на такие активы как ценные бумаги, недвижимость и другие объекты инвестиций не снизятся настолько, что возникнет риск рецессии в экономике.