Il n’aura échappé à personne que les conditions d’octroi de crédits bancaires se sont progressivement durcies au fil de l’année 2022. Si l’on se base sur les chiffres de la Banque de France, les banques ont prêté, en nouveaux crédits à l’habitat, 8,5 % de moins au troisième trimestre 2022 qu’au troisième trimestre 2021. L’Observatoire crédit logement/CSA a publié pour sa part des chiffres plus alarmants faisant état d’une baisse de 27 % sur la même période. La différence entre les deux estimations étant due à des différences de méthodologie de recueil et d’appréciation des données. Il est bien difficile de savoir quel est le chiffre exact mais il est clair que les crédits octroyés sont en baisse et les refus de plus en plus nombreux.

A ce stade on ne peut pas encore parler de « credit crunch » mais seulement de durcissement des conditions d’octroi. Et les entreprises n’y échappent pas.

La question est de savoir si nous allons vers un « credit crunch », à savoir une réduction drastique de l’offre de crédit liée à une crise bancaire, autrement dit un véritable rationnement du crédit offert par les banques, bien plus grave pour le fonctionnement de l’économie qu’une hausse des taux, fatalement accompagnée d’un durcissement des conditions du crédit. Dans une situation de credit crunch, comme cela fut le cas à partir de septembre 2008, l’offre de prêt bancaire se contracte énormément mais n’est plus accompagnée par une forte hausse des taux d’intérêt, cette dernière ayant eu lieu en amont.

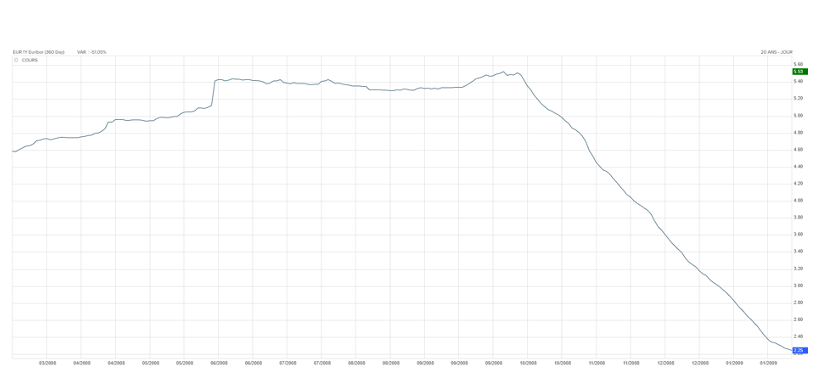

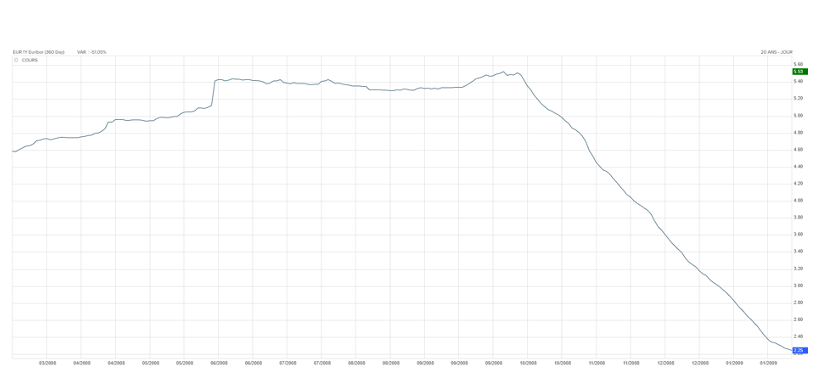

Le graphique suivant retrace les évolutions de l’EURIBOR en 2008 :

On voit clairement que l’EURIBOR, taux auquel les banques se prêtent de l’argent entre elles, avait augmenté jusqu’à l’été, puis s’était stabilisé… Et c’est cette stabilisation à un niveau élevé (plus de 5% à l’époque) qui avait entrainé ce fameux rationnement de l’offre de crédit par les banques. A partir du moment où le « credit crunch » a eu lieu, l’EURIBOR s’est alors mis à baisser… Tandis que les banques centrales ont agi pour baisser les taux d’intérêt.

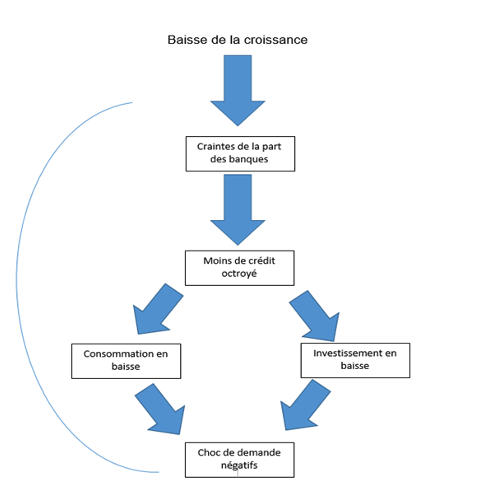

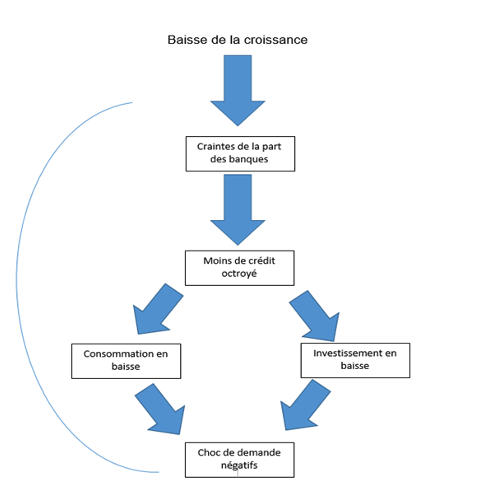

En fait, il y a bien un cycle du crédit qui influence la marche globale de l’économie. Les banques sont plus volontaires à accorder des crédits en période faste, lorsque le moral est au beau fixe… qu’en période de crise. Et en se montrant plus difficiles sur les conditions d’obtention des crédits, elles vont paralyser un peu plus l’économie. C’est alors un cercle vicieux qui se met en place ! Et qui se déclenche lorsque la croissance économique baisse. Les conséquences consistent en un choc de demande négatif car du coup, ayant moins de crédits, les ménages consomment moins et les entreprises investissement moins.

A ce stade nous n’y sommes pas encore, car pour le moment les taux continuent de monter. Mais c’est paradoxalement lorsqu’ils auront fini de monter que nous risquerons alors le fameux « credit crunch » qui peut durer une bonne année. Et qui entraine forcément une baisse des prix immobiliers…