Les cycles économiques et financiers sont un sujet d’étude depuis tout juste un siècle. Auparavant, on s’intéressait peu (ou pas) aux dynamiques temporelles de court terme des économies. En janvier 2023, cela fera un siècle jour pour jour que l’économiste britannique Joseph Kitchin (1861-1932) a publié pour la première fois une étude relative à des cycles économiques courts d’une quarantaine de mois. Nous verrons dans cette publication que ces cycles sont toujours très influents sur les cours boursiers, plus d’un siècle après leur formalisation…

Légende de la découverte du cycle de 41 mois à Wall Street

La légende raconte qu’au début du XXe siècle à Wall Street, un groupe d’investisseurs fut intrigué par une rumeur selon laquelle Rothschild utilisait un cycle d’une quarantaine de mois pour anticiper l’évolution des cours du British Consols, l’obligation du gouvernement britannique. Cette rumeur est racontée par Edward Dewey dans son livre Cycles, the Mysterious Forces that Trigger Events publié en 1971. Il y raconte notamment que ce groupe d’investisseurs, à la recherche de la précieuse formule détenue par Rothschild, engagea un mathématicien pour déceler le cycle miracle. Ils trouvèrent un cycle de 41 mois…

Comme souvent, la bourse est une source d’inspiration académique. Dans les années qui suivirent, l’idée que des cycles de 3 à 4 ans influençaient les cours boursiers gagnât en intérêt chez les investisseurs. C’est au début des années 1920 que le milieu académique décida de se pencher plus en détail sur ces cycles courts dont on parlait à Wall Street…

Joseph Kitchin et les cycles courts

Joseph Kitchin est un universitaire britannique relativement discret. Signe de l’histoire, Joseph Kitchin est né en 1861, la même année où un économiste français du nom de Clément Juglar écrira le tout premier ouvrage économique dédié aux cycles. Joseph Kitchin s’inspira à la fois du cadre d’interrogation de l’époque sur les cycles et des écrits de Clément Juglar pour élaborer à son tour une découverte économique majeure.

Il publia en janvier 1923, dans la très célèbre et respectable The Revue of Economics and Statistics, un article intitulé Cycles et tendances dans les facteurs économiques. Sur la base des statistiques relatives au taux d’intérêt, aux prix et aux compensations bancaires, il décèle effectivement la présence d’un cycle de 40 mois (3,33 ans).

Comprendre les cycles de Kitchin

Joseph Kitchin distinguait ainsi trois catégories de cycles, dont la dernière catégorie était un peu particulière :

- Les cycles mineurs d’une durée de 40 mois ou 3,33 ans (40/12e).

- Les cycles majeurs composés de deux ou trois cycles mineurs, dont la durée est comprise entre 7 ans et 10 ans (80/12e et 120/12e). La durée moyenne des cycles majeurs tend ainsi vers 8 ans, durée suggérée par Clément Juglar avant lui.

- Les mouvements fondamentaux, qu’il associait plutôt à des tendances linéaires. Il en est ainsi du PIB, de la monnaie en circulation, etc…

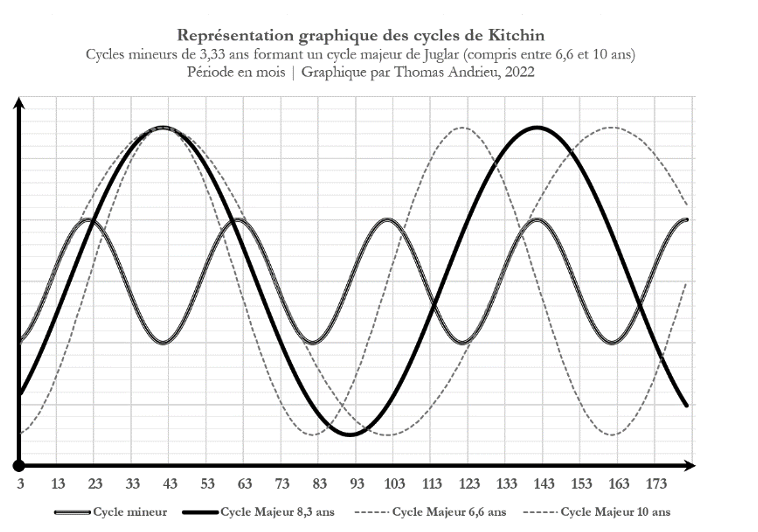

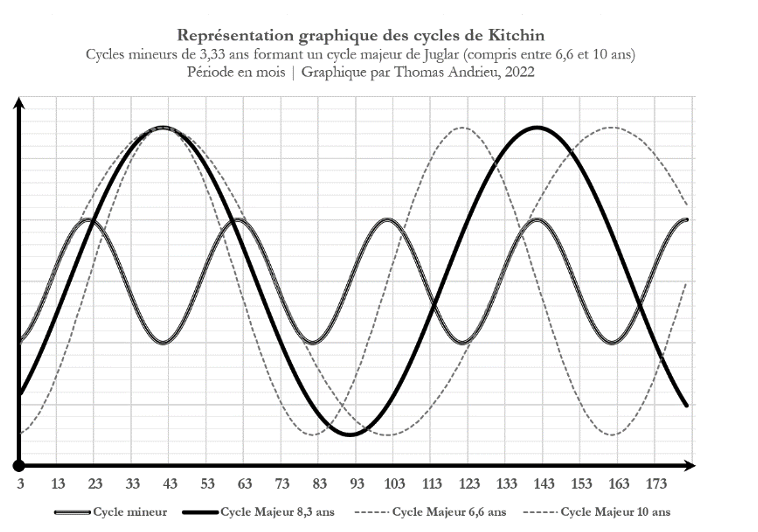

Ces cycles mineurs d’une quarantaine de mois, que l’on identifie désormais comme les cycles de Kitchin, sont la base de la représentation économique dynamique. La combinaison de deux cycles mineurs de Kitchin forme un cycle Juglar de 6,66 ans. De même, la combinaison de trois cycles de Kitchin forme un autre cycle Juglar de 10 ans. En ce sens, la période moyenne d’un cycle de Juglar est d’un peu plus de 8 ans. Le graphique ci-dessous illustre le cycle mineur (au centre, avec une petite amplitude), et le cycle majeur de Juglar de 8,3 ans (en gras). On a ajouté deux cycles majeurs en pointillés qui représentent la variabilité du cycle de Juglar (entre 6,6 ans et 10 ans).

Application à la bourse

Dans nos publications précédentes, nous avions démontré l’existence d’un cycle primaire sur le Dow Jones de 3,55 ans (42 mois). Ce cycle agit sur les variations du Dow Jones, qui alternent en moyenne entre des phases de 21 à 22 mois de hausse, suivi de phases de baisse d’une durée de 21 à 22 mois. Il est important de noter, au regard du fait que les performances boursières à long terme sont généralement haussières, qu’une phase de baisse est amortie par le biais haussier. Ce qui signifie que les phases de baisse des cours sont généralement plus courtes que les phases de baisse des variations boursières. Voici donc désormais l’observation que nous faisons actuellement sur le Dow Jones.

En 2018, le Dow Jones a chuté de plus de 5,6 %. En 2019 et 2020, le Dow Jones a respectivement grimpé de +22,34 % suivi de +7,25 %. En 2021, le Dow Jones a de nouveau marqué un nouveau sommet avec une hausse de plus de +18,7 %. (Nous pourrions presque noter la présence d’un double sommet interne au cycle de 3,55 ans).

Le cycle amorcé fin 2018 projetait le prochain point bas des performances mi-2022, ce qui fut effectivement vérifié (2018,9 + 3,55 = 2022,45).

Notons aussi par exemple que le dernier point bas du cycle fut en 2015, ce qui là encore, concorde avec le modèle. Bien sûr, il ne s’agit pas d’être absolument rigoureux avec le modèle suggéré un siècle plus tôt par Kitchin (lui-même insistant sur la variabilité). Cependant, des observations rigoureuses des évolutions boursières, et des décompositions mathématiques, attestent toutes unanimement de la récurrence de cycles courts proches de ceux dont nous discutions ici.